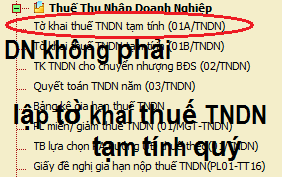

Căn cứ theo điều 17 Thông tư 151/2014/TT-BTC của Bộ tài chính ban hành ngày 10/10/2014 thì kể từ ngày 15/11/2014 (Quý 4/2014). Doanh nghiệp không phải nộp tờ

khai thuế TNDN tạm tính quý mà chỉ cần nộp tiền thuế TNDN tạm tính phát sinh của quý (nếu có).

Ketoangiare.net chia

sẻ với bạn cách tính cụ thể theo chi tiết dưới đây.

Bỏ Tờ Khai Thuế TNDN Tạm Tính Theo Quý Doanh Nghiệp Chỉ Cần Nộp Tiền Thuế

- Căn cứ kết quả hoạt động SXKD, DN thực hiện tạm nộp số tiền thuế TNDN của

quý chậm nhất vào ngày thứ 30 (ba mươi) của quý tiếp theo quý phát sinh

nghĩa vụ thuế.

Doanh nghiệp không phải nộp tờ khai thuế TNDN tạm tính hàng quý.

Lưu ý:

1. Nếu tổng số thuế tạm nộp (các quý) thấp hơn

số thuế TNDN phải nộp theo quyết toán từ 20% trở lên

thì DN phải nộp tiền phạt chậm nộp đối với phần chênh lệch này. Tiền phạt chậm nộp được

tính từ ngày tiếp sau ngày cuối cùng của

thời hạn nộp thuế Quý 4 đến ngày thực nộp số thuế còn thiếu

so với số quyết toán.

2. Đối với số thuế TNDN tạm nộp theo quý thấp hơn số thuế phải nộp theo

quyết toán dưới 20% mà DN chậm nộp

so với thời hạn quy định (thời hạn nộp hồ sơ quyết toán thuế năm) thì tiền

phạt chậm nộp được tính kể từ ngày hết thời hạn nộp thuế đến ngày thực nộp

số thuế còn thiếu so với số quyết toán.

Ví dụ 1: Năm 2015, Công ty A đã tạm nộp thuế TNDN là 80 triệu

đồng.

- Khi nộp hồ sơ quyết toán năm, số thuế TNDN phải nộp theo quyết toán là

110 triệu đồng => Số thuế phải nộp bổ sung theo quyết toán là 30 triệu

đồng (1)

- Xác định 20% của số phải nộp theo quyết toán là: 110 x 20% = 22 triệu

đồng (2)

- Chênh lệch 20% giữa số tạm nộp và phải nộp theo quyết toán là: 30 triệu

– 22 triệu = 8 triệu đồng (3)

- Số tiền phạt chậm nộp (3) được tính từ ngày cuối cùng của thời hạn nộp

thuế quý 4 (từ ngày 31/1/2016) đến ngày thực nộp số thuế còn thiếu.

- Số tiền bị phạt chậm nộp theo chênh lệch 20% (2) được tính tiếp sau ngày

cuối cùng của thời hạn nộp hồ sơ quyết toán (từ ngày 1/4/2016) đến

ngày thực nộp số thuế này.

- Số thuế phải nộp sau quyết toán= [(2) + tiền phạt chậm nộp (nếu

có)] + [(3) + tiền phạt phải nộp (nếu có)]

- Nếu trong năm 2017, cơ quan thuế thực hiện thanh tra thuế và phát hiện

số thuế TNDN phải nộp của kỳ tính thuế năm 2015 là 160 triệu đồng (tăng

thêm 50 triệu đồng so với số thuế phải nộp đã khai trong hồ sơ quyết

toán).

= > Đối với số thuế tăng thêm qua thanh tra, thì DN bị xử phạt vi phạm

pháp luật về thuế theo quy định, trong đó tiền thuế tăng thêm 50 triệu

đồng này sẽ tính tiền chậm nộp (kể từ ngày 1/4/2016 đến ngày thực nộp số

thuế này), không tách riêng phần chênh lệch vượt từ 20% trở lên đối với số

thuế tăng thêm này.

Ví dụ 2: Năm 2014, Công ty A đã tạm nộp thuế TNDN là 70

triệu đồng.

- Khi quyết toán năm, số thuế TNDN phải nộp là 80 triệu đồng, tăng 10

triệu đồng.

=> Như vậy chênh lệch giữa số thuế phải nộp theo quyết toán với số thuế

đã tạm nộp trong năm dưới 20% thì DN chỉ phải nộp số thuế còn phải nộp sau

quyết toán là 10 triệu đồng.

- Nếu chậm nộp số thuế chênh lệch này thì bị tính tiền chậm nộp theo quy

định.

Ví dụ 3: Năm 2016, Công ty A đã tạm nộp thuế TNDN là 90 triệu

đồng.

- Khi quyết toán năm, số thuế TNDN phải nộp theo quyết toán là 80 triệu

đồng.

- Thì số thuế nộp thừa là 10 triệu đồng sẽ được coi như số thuế tạm nộp

của năm kế tiếp hoặc được bù trừ thuế cho năm sau.

3. Cơ quan thuế có thẩm quyền thanh tra, kiểm tra sau khi DN đã khai quyết

toán thuế năm, nếu phát hiện tăng số thuế phải nộp so với số thuế doanh

nghiệp đã kê khai quyết toán thì DN bị tính tiền chậm nộp đối với toàn bộ

số thuế phải nộp tăng thêm đó tính từ ngày tiếp sau ngày cuối cùng của

thời hạn nộp hồ sơ quyết toán thuế năm đến ngày thực nộp tiền thuế.

Các Bút Toán Hạch Toán Thuế TNDN Tạm Nộp Hàng Quý

- Hàng quý, khi xác định thuế TNDN tạm nộp theo quy định của Luật thuế thu

nhập doanh nghiệp, kế toán phản ánh số thuế TNDN tạm nộp ghi:

Nợ TK 8211- Chi phí thuế thu nhập doanh nghiệp hiện hành

Có TK 3334 - Thuế thu nhập doanh nghiệp.

- Khi nộp thuế thu nhập doanh nghiệp vào NSNN, ghi:

Nợ TK 3334 - Thuế thu nhập doanh nghiệp

Có TK 111, 112,…

- Cuối năm tài chính, căn cứ vào số thuế TNDN thực tế phải nộp theo tờ

khai quyết toán thuế hoặc số thuế do cơ quan thuế thông báo phải nộp:

+ Nếu số thuế TNDN thực tế phải nộp trong năm lớn hơn số thuế TNDN tạm

phải nộp, tức là phải nộp thêm, ghi:

Nợ TK 8211- Chi phí thuế thu nhập doanh nghiệp hiện hành

Có TK 3334 - Thuế thu nhập doanh nghiệp.

- Khi nộp tiền thuế TNDN:

Nợ TK 3334 - Thuế thu nhập doanh nghiệp

Có TK 111, 112,…

+ Nếu số thuế TNDN thực tế phải nộp trong năm nhỏ hơn số thuế TNDN tạm

phải nộp, tức là nộp thừa ghi:

Nợ TK 3334 - Thuế thu nhập doanh nghiệp

Có TK 8211- Chi phí thuế thu nhập doanh nghiệp hiện

hành.

- Cuối kỳ kế toán, kết chuyển chi phí thuế thu nhập hiện hành, ghi:

+ Nếu TK 8211 có số phát sinh Nợ lớn hơn số phát sinh Có thì số chênh

lệch, ghi:

Nợ TK 911 - Xác định kết quả kinh doanh

Có TK 8211- Chi phí thuế thu nhập doanh nghiệp hiện

hành.

+ Nếu TK 8211 có số phát sinh Nợ nhỏ hơn số phát sinh Có thì số chênh

lệch, ghi:

Nợ TK 8211- Chi phí thuế thu nhập doanh nghiệp hiện hành

Có TK 911 - Xác định kết quả kinh doanh.

LỜI KẾT

Ketoangiare.net vừa chia sẻ với

bạn bài viết

Bỏ Tờ Khai Thuế TNDN Tạm Tính Theo Quý Doanh Nghiệp Chỉ Cần Nộp Tiền

Thuế. Hy vọng qua bài viết này các bạn sẽ nắm và biết cách vận dụng cho chính

xác. Chúc các bạn sức khỏe và thành công.

Đừng quên COMMENT, SHARE bài viết các bạn nhé!.

EmoticonEmoticon